記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

総合力No.1

期間限定14,000ポイント還元

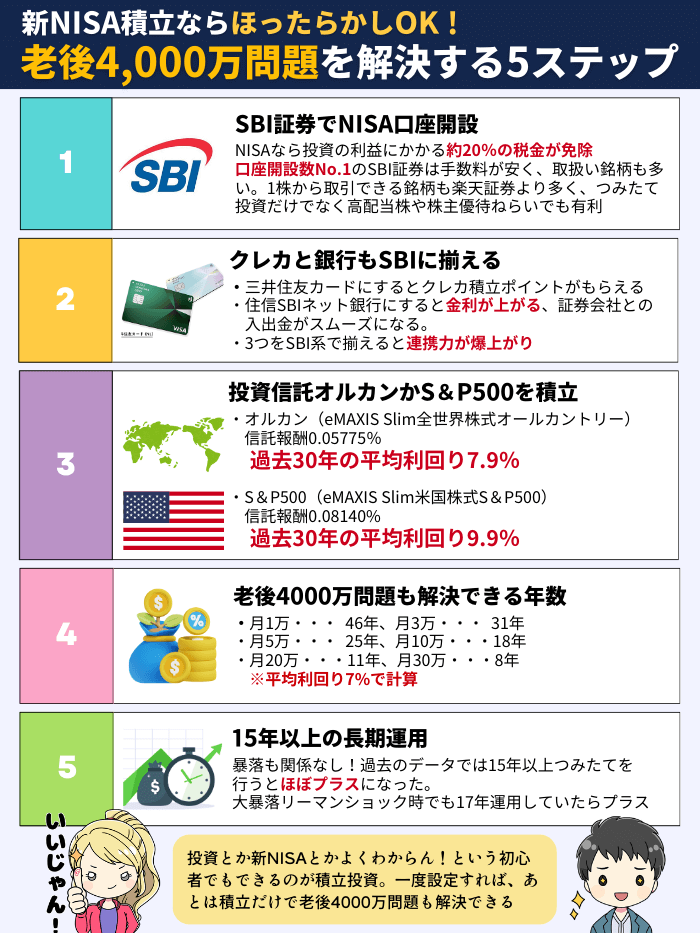

月5万の積立で5000万円の差!新NISAの基本

まずは新NISAの基本をまとめています。

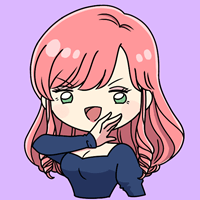

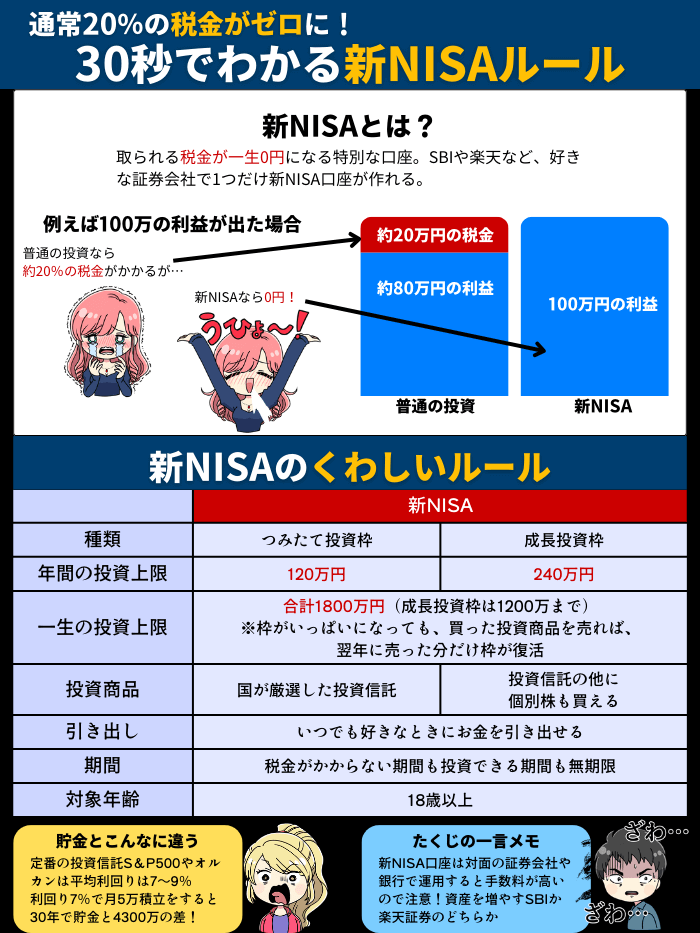

約20%の税金が免除される

普通の投資は利益が出ると約20%課税されます。

100万円勝っても20万円も持っていかれてしまう。

その税金が免除となるのがNISAの魅力です。

逆に普通の投資と違い、損しても損益通算(負けた分が節税できる)はできないため、リスクを抑えて堅実に増やすのがNISAの基本戦略です。

新NISAのルール&2つの投資枠(つみたて・成長)の違い

| 新NISA | |

|---|---|

| 最大利用可能額 | 1800万円 |

| 年間投資上限額 | つみたて投資枠120万 成長投資枠240万 合計360万円 |

| 非課税期間 | 無期限 |

| 投資できる期間 | 無期限 |

投資信託(株のつめ合わせパックみたいなもの)が買えるつみたて投資枠。

成長投資枠では投資信託に加えて個別株も買える。

両方を同時に1,800万まで運用可能です。

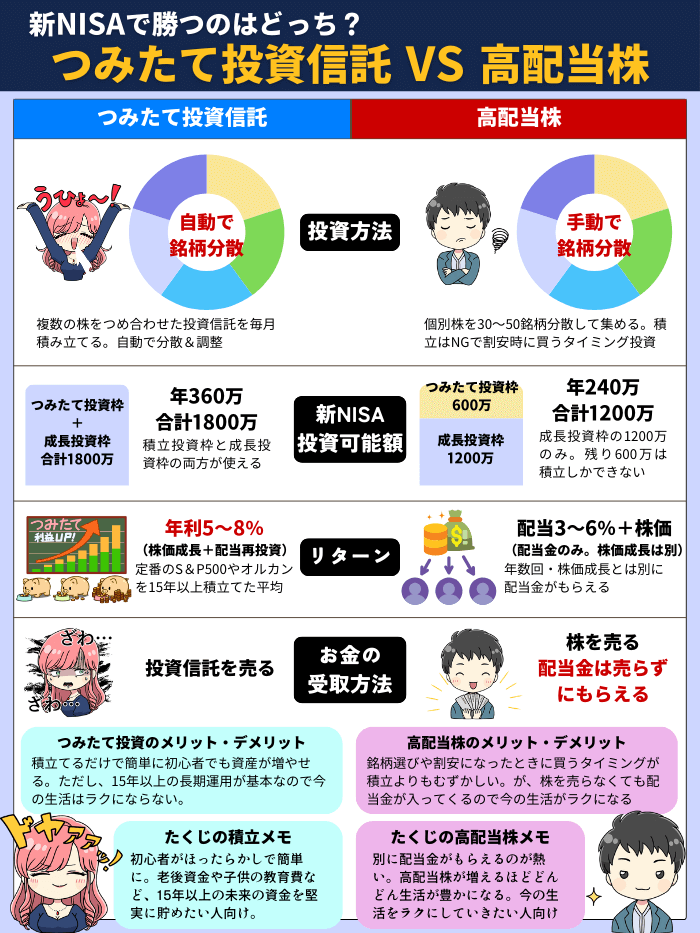

貯金と比較すると30年で5000万以上の差

【月5万を30年積立てた場合】

| 期間 | 貯金 | 利回り7%投資 |

|---|---|---|

| 3年 | 180万 | 200万 |

| 5年 | 300万 | 358万 |

| 10年 | 600万 | 865万 |

| 20年 | 1200万 | 2605万 |

| 30年 | 1800万 | 6100万 |

利回り7%はつみたて投資枠のコストが安い投資信託でも狙える数字です。

逆に日本もインフレが始まったため、貯金だけだと物価高に負けてしまいます。

新NISA積立に欠かせない7つの重要用語

投資初心者でも新NISAで稼ぐ方法は2つだけ

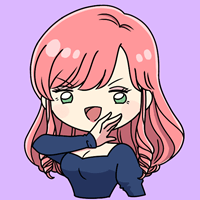

【再現性No.1】つみたて投資信託~利回り5~8%

初心者でも利回り5~8%を狙って資産を増やせるのが投資信託のつみたて投資。

投資信託とは株の詰め合わせパックで、1つで複数の銘柄に分散投資できる。

毎月つみたて投資することで、買うタイミングを考えなくても時期も分散できる。

相場が良いときも悪いときもつみたて続けることで、70~80点を取れるのが積立投資のメリットです。

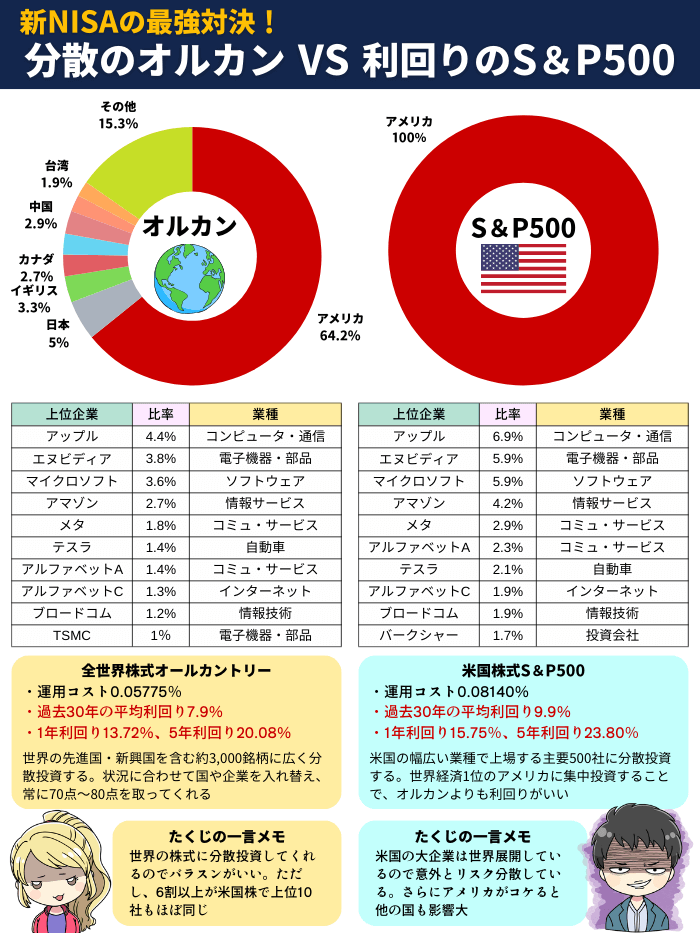

おすすめはインデックス投資(オルカン or S&P500)

おすすめの投資信託は株価指数に連動するインデックスファンド。

おすすめの銘柄は、「米国株式S&P500」か「全世界株式オルカン」

【一番売れてるのはeMAXIS Slimシリーズ】

| S&P500 | オルカン | |

|---|---|---|

| 1年利回り | 15.75% | 13.72% |

| 5年利回り | 23.80% | 20.08% |

| 信託報酬 (コスト) | 0.0814% | 0.05775% |

| 投資先 | 米国企業 | 全世界企業 (約6割が米国企業) |

その名の通りS&P500はAppleやGoogle、テスラといった米国企業のトップを集めた投資信託。

オルカンは米国企業を中心に全世界の企業へ分散しています。

どちらもアメリカ中心ですが、オルカンはダメになったときに他の国に入れ替えることができます。

SBI証券・楽天証券で人気の投資信託

口座数No.1のSBI証券の新NISA投資信託売れ筋ランキングでも、業界2位の楽天証券の売れ筋ランキングでも、オルカンとS&P500が常に1位争い。

楽天オルカンやSBI・V・S&P500を含めればさらに圧倒的な存在です。

2強で新NISAをはじめる

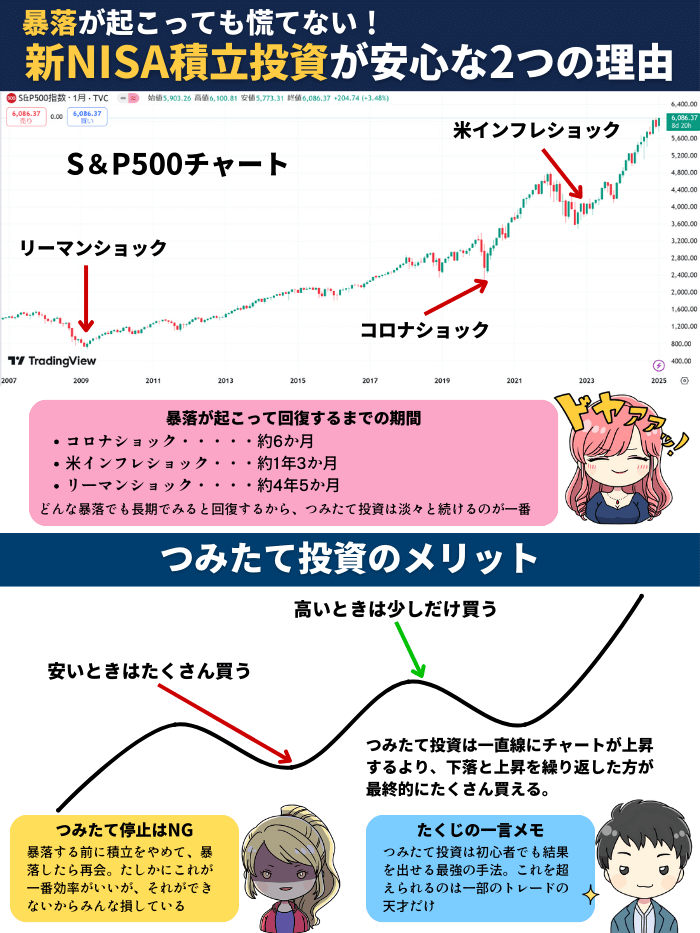

積立投資が最強な2つの理由

S&P500は1957年から、オルカン(元指数)は1988年から長期でずっと上昇を続けている。

そして積立投資なら、暴落すら味方にして長期で資産を増やしていけます。

NISAなら税金0円で投資できる

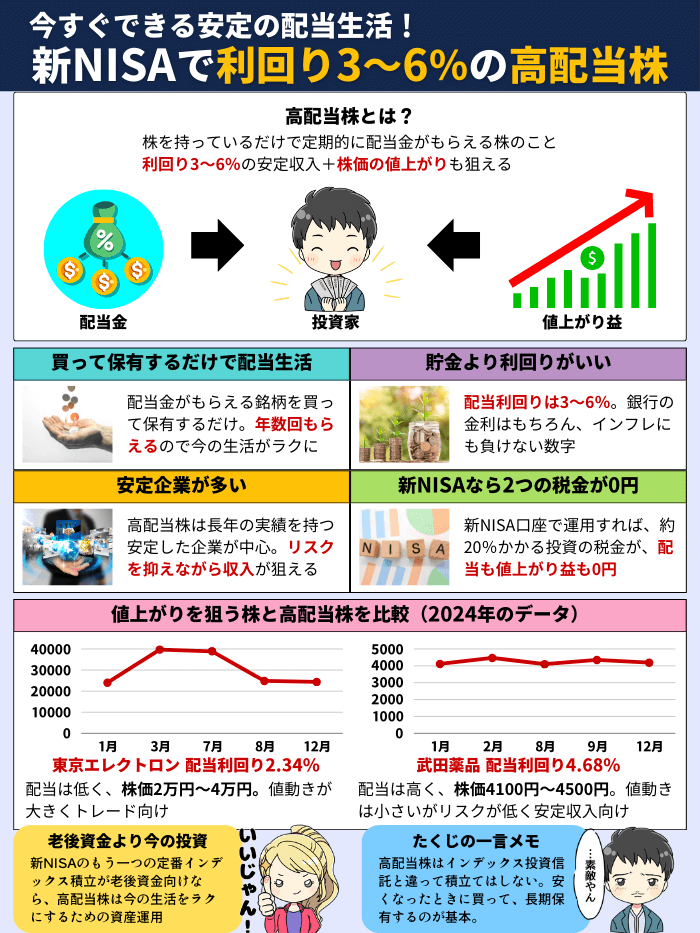

高配当株ですぐにおこづかいゲット~利回り3~6%

成長投資枠で買える個別株の配当金で利回り3~6%狙うのが高配当株投資。

利回りは下がりますが、つみたて投資と違い売らなくても配当金が年に数回入ってくる。

おこづかい感覚で入ってくるので、老後資金ではなく今の生活を変えたい人向け。

タイミング不要!長期で安定収入

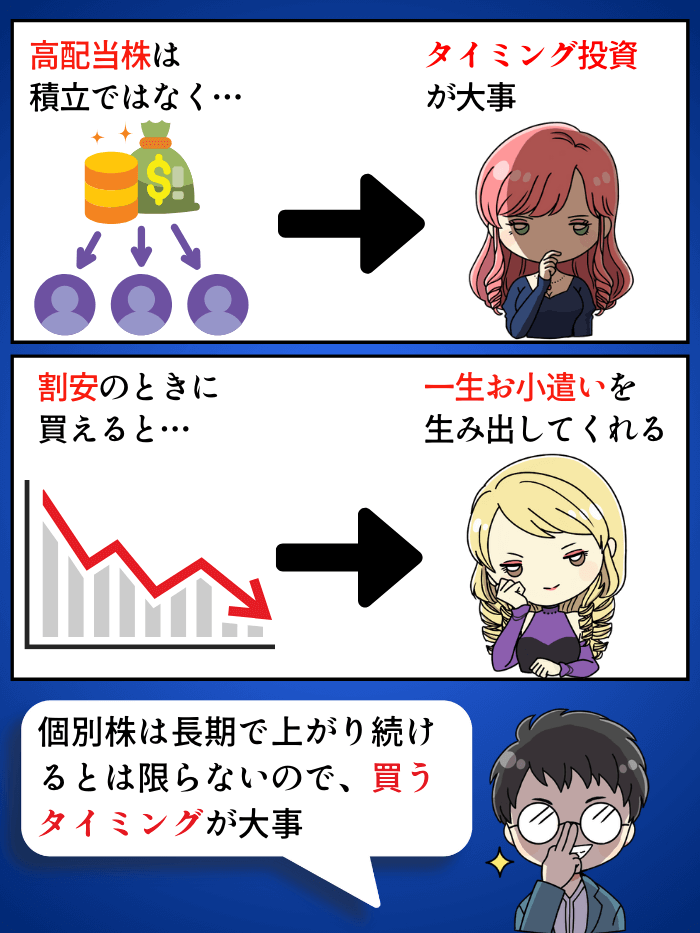

決まりごとは配当利回り3~6%の高配当株を買う!これのみ!

つみたて投資では稼げませんし、高配当株でも買うタイミングを間違えると配当金以上に、株価の下落で損を出してしまいます。

高配当株が割安になったときに買う!タイミング投資が命です。

NISAなら税金0円で投資できる

新NISAにおすすめの証券会社

新NISAで投資するのにおすすめのネット証券3社をまとめました。

総合力No.1「SBI証券」

手数料・ポイント・銘柄数・サービス・連携のすべてがトップクラス。

迷ったらSBI証券を口座開設しておけばOK。

以下の銀行とクレカ

を揃えることで、よりポイントと連携力がパワーアップします。

総合力No.1

ポイントNo.1「マネックス証券」

SBI証券・楽天証券の影に隠れてますが、総合力では二強にせまる勢い。

特にポイントは二強を上回る。

以下のカードと揃えると(銀行は複数あるので一番おすすめを紹介)

連携力とポイントはNo.1レベルです。

ポイント還元率No.1

使いやすさNo.1「楽天証券」

SBI証券が機能性なら、楽天証券は使いやすい。

より初心者向けに総合力が高いのが楽天証券です。

以下の銀行とクレカを揃えると、

連携力の高さもSBI証券とトップ争うレベルです。

初心者が使いやすい

さらにくわしいランキングを見たい人はこちら↓

新NISAつみたて投資は入金力と時間が命

新NISAつみたて投資は長期運用でじっくりと増やしていくのが基本。

そうすれば、以下の表のとおり15年を過ぎてからグッと資産の伸びが加速します。

【利回り5%で計算】

| 月1万 | 月3万 | 月5万 | 月10万 | 月20万 | 月30万 | |

|---|---|---|---|---|---|---|

| 1年 | 12.3万 +0.3万 | 36.8万 +0.8万 | 61.4万 +1.4万 | 122.8万 +2.8万 | 245.6万 +5.6万 | 368.4万 +8.4万 |

| 3年 | 38.8万 +2.8万 | 116.3万 +8.3万 | 193.8万 +13.8万 | 387.5万 +27.5万 | 775.1万 +55.1万 | 1,162.6万 +82.6万 |

| 5年 | 68万 +8万 | 204万 +24万 | 340万 +40万 | 680.1万 +80.1万 | 1,360.1万 +160.1万 | 2,040.2万 +240.2万 |

| 10年 | 155.3万 +35.3万 | 465.8万 +105.8万 | 776.4万 +176.4万 | 1,552.8万 +352.8万 | 3,105.6万 +705.6万 | 4,658.5万 +1,058.5万 |

| 15年 | 267.3万 +87.3万 | 801.9万 +261.9万 | 1336.4万 +436.4万 | 2,672.9万 +872.9万 | 5,345.8万 +1,745.8万 | 8,018.7万 +2,618.7万 |

| 20年 | 411万 +171万 | 1233.1万 +513.1万 | 2055.2万 +855.2万 | 4,110.3万 +1,710.3万 | 8,220.7万 +3,420.7万 | 12,331.0万 +5,131.0万 |

| 30年 | 832.2万 +472.3万 | 2496.8万 +1416.8万 | 4161.3万 +2361.3万 | 8,322.6万 +4,722.6万 | 16,645.2万 +9,445.2万 | 24,967.8万 +14,167.8万 |

逆に時間と入金力がないとあまり増えないのが新NISAつみたて投資の弱点です。

時間も入金力もないから、以下の2つの方法でカバーしましょう。

ノーリスクで収入アップできる転職

給料はあなたの能力で決まるのではなく、所属する会社で決まります。

転職成功で年収100万アップなどはよくある話。

転職活動だけならノーリスク。

条件がいい会社が揃っている転職エージェントに登録するのが基本です。

年収1000万から週休3日まで

出世するより簡単な副業で収入アップ

転職が無理なら同じくノーリスクで出来る副業がおすすめ。

物販系・コンサル系・Web系と数は多いので、気になるものから試していけば1つは当たります。

誰でも月5万の収入アップなら目指せます。

月5万アップなら誰でも狙える

よくある質問&老後4000万円問題の解決法

- 証券会社は3つの中のどれが一番いい?

- 迷ったらSBI証券を使っておけば間違いありません。

- つみたて投資と高配当株はどっちがいい?

- 初心者ならつみたて投資の方が簡単です。

- オルカンとS&P500はどっちに投資した方がいい?

- 迷ったらオルカンの方が堅実です。

初心者でも放置でOK!新NISA積立投資で老後4000万円を貯める方法まとめ

初心者でも簡単な新NISAの稼ぎ方はつみたて投資一択です。

まずは全世界株式オルカンか米国株式S&P500で積立投資を行う。

高配当株やトレードをやりたい場合でも、つみたても行っておけば資産運用の守りが安定します。

総合力No.1

期間限定14,000ポイント還元